Vorlesung 2

2. Steuerrechtliche Behandlung des Gründungsvorgangs

2.1. Kapitelübersicht

Weiterführende Literatur

Steuerrecht

- STOCKER RAOUL/GIESEN RAMONA, Repetitorium Steuerrecht (3. A. Zürich 2017) (siehe insb. Teil 3, Kapitel zur Emissionsabgabe).

- HONGLER PETER, Einführung in das Schweizerische Steuerrecht (Niederteufen 2020) (siehe insb. Kapitel 9.2.2).

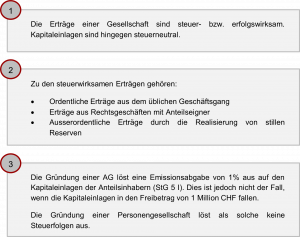

2.2. Vermögenszugänge einer AG

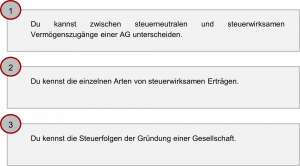

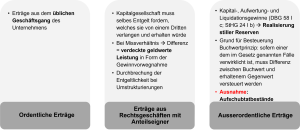

Unterscheidung zwischen steuer- bzw. erfolgswirksamen Erträgen und steuerneutralen Kapitaleinlagen

2.3. Steuerwirksame Erträge einer AG

Realisation von stillen Reserven

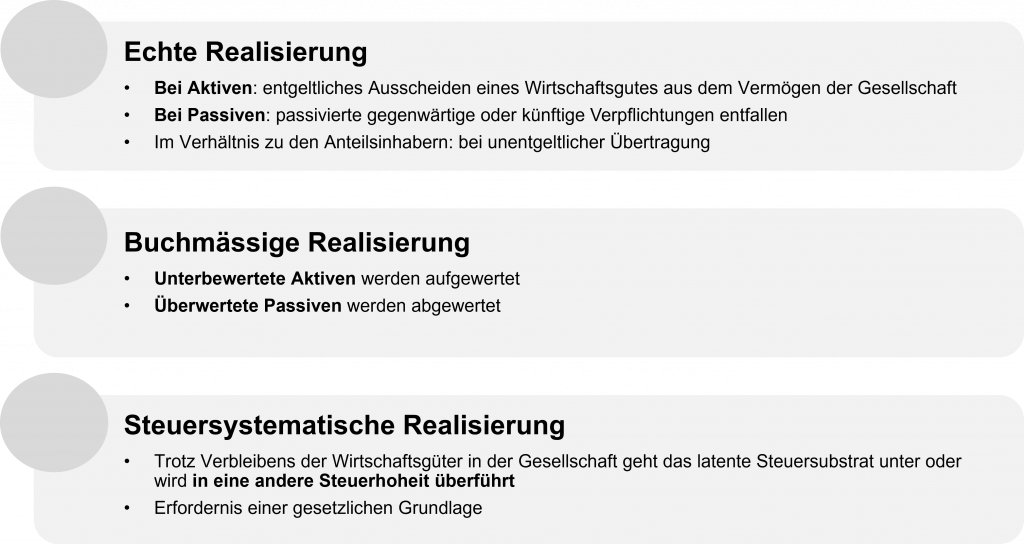

Es sind drei Arten der Realisation stiller Reserven zu unterscheiden: die echte Realisierung , die buchmässige Realisierung und die steuersystematische Realisierung.

Rechtsgeschäfte mit Anteilsinhabern

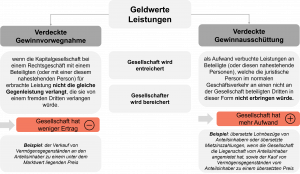

Verdeckte Gewinnausschüttungen und Gewinnvorwegnahmen stellen ebenfalls Erträge dar und sind dem Gewinn der Kapitalgesellschaft bzw. Genossenschaft zuzurechnen:

In beiden Fällen wird die Gesellschaft entreichert bzw. das Vermögen der Gesellschaft geschmälert und jenes des Beteiligten (oder der diesem nahestehenden Person) erhöht. Man spricht dann von einer geldwerten Leistung.

Grundsätzlich werden diese Leistungen in dem Umfang, in welchem es sich um geldwerte Leistungen handelt, bei der Kapitalgesellschaft zum steuerbaren Gewinn und beim Empfänger der Leistung zum steuerbaren Einkommen bzw. bei beteiligten juristischen Personen zum Gewinn hinzugerechnet. Die geldwerte Leistung unterliegt zudem der Verrechnungssteuer, welche aufgrund des Umstands, dass diese vom Schuldner nicht überwälzt wurde, ins Hundert aufgerechnet wird (tatsächliche Belastung 53.85%).

2.4. Substanzbesteuerung

Wenn die Gesellschaft gegründet wurde dann unterliegt die Gesellschaft einer Substanzbesteuerung. Konkret unterliegt das eingelegte Kapital einer Kapitalbesteuerung. Für eingelegte Liegenschaften besteht in der Regel eine Liegenschaftsbesteuerung.

2.5. Aufgaben: Steuerfolgen Gründung

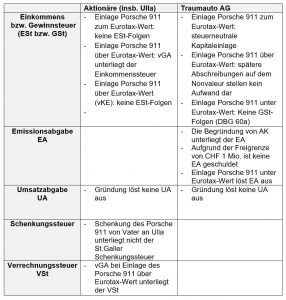

- Der St. Galler Schenkungssteuer unterliegen freiwillige Zuwendungen unter Lebenden, soweit der Empfänger aus dem Vermögen eines anderen ohne entsprechende Gegenleistung bereichert wird (StG-SG 143 I).

- Zuwendungen an die Nachkommen sind steuerfrei (StG-SG 146 I). Die Schenkung des Porsche 911 durch den Vater an Ulla unterliegt damit nicht der St. Galler Schenkungssteuer.

- Die entgeltliche Begründung des Nennwertes von Beteiligungsrechten, vorliegend von Aktien einer inländischen AG unterliegt der Emissionsabgabe (StG 5 I a)

- Die Emissionsabgabe in Höhe von 1% wird bei der Begründung von Beteiligungsrechten vom Betrag, der der Gesellschaft für die Beteiligungsrechte zufliesst, mindestens aber vom Nennwert berechnet (StG 8 I a). Es gelten bestimmten Ausnahmen, insb. für CoCo-Bonds von Banken i.S.d. BankG (StG 6 I l)

- Von der Emissionsabgabe ausgenommen sind die bei der Gründung einer AG ausgegebenen Beteiligungsrechte, soweit die Leistung der Gesellschafter gesamthaft CHF 1 Million nicht übersteigt (StG 6 I h)

- Die entgeltliche Ausgabe von Beteiligungsrechten durch die Traumauto AG zwecks Gründung ist damit aufgrund des Freibetrags von der Emissionsabgabe ausgenommen.

- Mit Sacheinlage des Porsche 911 leistet Ulla als Aktionärin eine Vorteilszuwendung an die gegründete Traumauto AG. Steuerrechtlich handelt es sich hierbei um eine sogenannte «Kapitaleinlage».

- Steuerrechtlich sind Vermögenswerte, die im Rahmen einer Sacheinlage übertragen werden, zum Verkehrswert zu bewerten. Der Verkehrswert (= Eurotax-Wert) des Porsche 911 beträgt CHF 150’000

- Die Einbringung eines Wirtschaftsgutes in ein Unternehmen ist aus buchhalterischer Sichtweise entweder ein Ertrag oder eine Kapitaleinlage. Steuerrechtlich qualifiziert eine Leistung insbesondere dann als Kapitaleinlage, wenn die Eigenkapitalbasis durch die Aktionäre erhöht wird.

- Bei einer Kapitaleinlage von Mitgliedern (insbesondere Aktionären) von Kapitalgesellschaften handelt es sich grundsätzlich um einen erfolgsneutralen Vorgang, d.h. es entsteht dadurch kein steuerbarer Gewinn (DBG 60 a).

- Ulla, welche den Porsche 911 vor der Sacheinlagegründung im Privatvermögen hatte, realisiert infolge Sacheinlage einen steuerfreien Kapitalgewinn (DBG 16 III).

Alternativ entscheidet sich Ulla für die Einbringung ihres 911ers für CHF 120’000.

- Verdeckte Kapitaleinlage (vKE): Geldwerte Leistung an die Gesellschaft in Höhe der Unterbewertung, d.h. CHF 30’000.

- Löst Emissionsabgabe, aber keine Gewinnsteuer aus (DBG 60 a).

2.6. Gründung einer Personengesellschaft als Alternative?

Ulla erinnert sich nur noch vage an ihre Vorlesungen im Bereich des Gesellschaftsrechts. Sie glaubt aber ziemlich sicher bereits von einer Kollektivgesellschaft gehört zu haben. Zentraler Vorteil den Ulla noch in Erinnerung hat ist, dass die Gründung kein Mindestkapital erfordert. Zudem sind der Gründungsprozess und auch die Organisation relativ einfach.

Steuerliches Transparenzprinzip bei Personengesellschaften

Einfache Gesellschaften, Kollektiv- und Kommanditgesellschaften und Erbengemeinschaften kommen mangels eigener Rechtspersönlichkeit grundsätzlich nich als Steuersubjekt in Frage. Ihr Einkommen wird anteilsmässig jedem einzelnen Teilhaber zugerechnet (DBG 10).

Welche steuerlichen Folgen ergeben sich bei der Gründung einer Kollektivgesellschaft mit Sitz in St.Gallen anstelle der Traumauto AG? (Eine kaufmännische Kollektivgesellschaft ist im HR gem. OR 552 II einzutragen)

- Die Gründung als solche löst keine Steuerpflicht aus;

- Bei einem interkantonalen Sacheverhalt ist zwischem Eigen- und Fremdkapital zu unterscheiden: Das Eigenkapital wird am Geschäftsort, d.h. St.Gallen besteuert, das Fremdkapital (welches vom Gesellschafter stammt) wird an dessen Wohnsitz versteuert.

- Auf der Kapitaleinbringung bei der Gründung wird keine Steuer erhoben;

- Vorliegend werden keine Liegenschaften übertragen. Wären allenfalls Liegenschaften involviert, kann es zu einer Besteuerung kommen, da diese vom Privat- ins Geschäftsvermögen überführt werden (StHG 12 II b und 12 IV b). Die Grundstückgewinnsteuer ist grundsätzlich nur im dualistischen System geschuldet (Systemwechsel, d.h. Abrechnung der Grundstückgewinnsteuer). Aber die Grundstückgewinnbesteuerung ist auch im monistischen System bei Teilabtretung der Vermögensrechte an Liegenschaft (z.B. Neueintritt eines Gesellschafters) möglich.

2.7. Key Takeaways

Differenz zwischen dem Buchwert eines Aktivums und dem höheren Verkehrswert oder dem Buchwert eines Passivums und dem niedrigeren Verkehrswert verstanden

Echte Realisierung liegt dann vor, wenn ein Aktivum gegen Entgelt aus dem Vermögen der Gesellschaft ausscheidet und das Entgelt wirtschaftlich nicht mit dem Aktivum identisch ist. Auch die unentgeltliche Übertragung von Aktiven an Anteilsinhaber wird als echte Realisation betrachtet, vorausgesetzt, ein fremder Dritter hätte ein Entgelt für den Erwerb dieses Aktivums gezahlt. Echte Realisation der stillen Reserven bei Passiven liegt dann vor, wenn die passivierte gegenwärtige/zukünftige Verpflichtung entfällt. Keine echte Realisation liegt z.B. vor, wenn ein Gebäude durch Brand zerstört und in der Folge wieder neu erstellt wird.

Buchmässige Realisierung liegt vor, wenn unterbewertete Aktiven aufgewertet bzw. überbewertete Passiven abgewertet werden. M.a.W. werden stille Reserven der Besteuerung unterworfen, obwohl sie noch nicht realisiert, also in Wertform umgesetzt worden sind.

Steuersystematische Realisierung liegt dann vor, wenn trotz Verbleibens der Wirtschaftsgüter in der Kapitalgesellschaft das latente Gewinnsteuersubstrat untergeht (bspw. Statuswechsel von einer normal besteuerten Gesellschaft auf das Holdingprivileg) oder in eine andere Steuerhoheit überführt wird (Verlegung des Sitzes inkl. der entsprechenden Wirtschaftsgüter ins Ausland).

Gemäss bundesgerichtlicher Rechtsprechung liegen geldwerte Leistungen dann vor, wenn eine juristische Person ihren Gesellschaftern oder Genossenschaftern oder diesen nahe stehenden Personen ohne entsprechende Gegenleistung geldwerte Leistungen ausrichtet oder Vorteile einräumt, die insofern ungewöhnlich, mit einem sachgemässen Geschäftsgebaren nicht vereinbar sind, als sie unter denselben Umständen einer Drittperson nicht oder nicht im gleichen Umfang gewährt worden wären. Mit andern Worten, die Leistungen der Gesellschaft stehen in einem Missverhältnis zur Gegenleistung oder zur wirtschaftlichen Lage der Gesellschaft