Vorlesung 3

2. Transponierung

2.1. Kapitelübersicht

Weiterführende Literatur

- STOCKER RAOUL/GIESEN RAMONA, Repetitorium Steuerrecht (3. A. Zürich 2017) (siehe insb. Teil 3, Kapitel 1.4.2 zum beweglichen Vermögen).

2.2. Verkauf von Beteiligungsrechten aus dem Privatvermögen

Grundsätzlich stellt der Verkauf von Beteiligungen aus dem Privatvermögen einen steuerfreien Kapitalgewinn dar (DBG 16 III). Ausnahmen hiervon sind

- Transponierung (DBG 20a I b);

- Indirekte Teilliquidation (DBG 20a I a);

- Gewerbsmässiger Wertschriftenhändler (KS-ESTV Nr. 36 vom 27.07.2012);

- Verkauf mit Earn-out Klauser unter Bedingung der Weiterbeschäftigung (BGer 2C_731/2017 vom 12.11.2018).

In diesem Kapital liegt der Fokus auf der Transponierung, welche in DBG 20a I b sowie StHG 7a I b geregelt ist. Die Transponierung basiert auf ähnlichen Grundsätzen wie die indirekte Teilliquidation (welche im nächsten Kapitel erläutert wird) – durch die Gestaltung soll eine höhere Besteuerung «umgangen» werden.

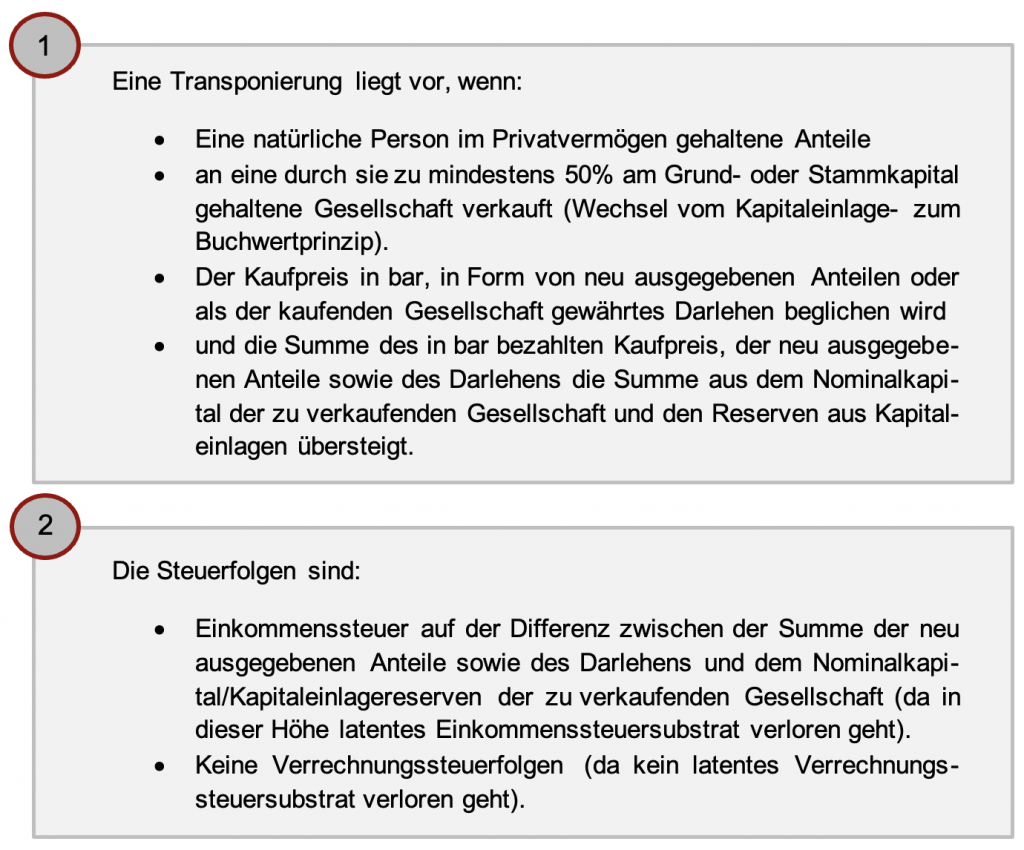

Die Transponierung erfasst den folgenden Tatbestand: Eine natürliche Person überträgt eine von ihr im Privatvermögen gehaltene Beteiligung von mind. 5% am Grund- oder Stammkapital einer Kapitalgesellschaft oder Genossenschaft auf eine Personenunternehmung oder juristische Person, an welcher sie nach der Übertragung zu mind. 50% am Kapital beteiligt ist. In diesem Fall gilt die Differenz zwischen dem Entgelt (Barzahlung, Darlehen etc.) bzw. dem Wert der neu ausgegebenen Aktien und den Kapitaleinlagen der Anteilsinhaber als steuerbarer Vermögensertrag. Sofern die Übertragung allerdings zum Nennwert erfolgt oder die Differenz zwischen Nennwert der eingebrachten Beteiligungsrechte und dem Einbringungswert dem Reservekonto der Gesellschaft gutgeschrieben wird, treten keine Steuerfolgen ein.

Die Begründung für die Steuererhebung ist dabei der folgende Effekt: Der Verkäufer verfügt nach dem Verkauf weiterhin – indirekt – über die Beteiligungsrechte. Er hat aber durch einen Verkauf im Gegensatz zu einer Ausschüttung einen steuerfreien Kapitalgewinn erzielt, d.h., er hat die offenen Reserven der veräusserten Kapitalgesellschaft in eine andere eingebracht, aber gleichzeitig offene (auf Ebene der Einkommenssteuer noch nicht besteuerte) Reserven aus der Gesellschaft, an welche er verkauft hat, erhalten. Zugleich kann der Buchwert der übertragenen Beteiligung in der übernehmenden Gesellschaft bei Ausschüttung aus der übernommenen Gesellschaft abgeschrieben werden (Substanzdividende), wodurch die Ausschüttungssteuerlast aufgehoben wurde.

2.3. Zeit für eine Pause

Bleibt die Bewegung beim Lernen auf der Strecke, dann versuche es mit diesen Übungen.

2.4. Steuerfolgen der Transponierung

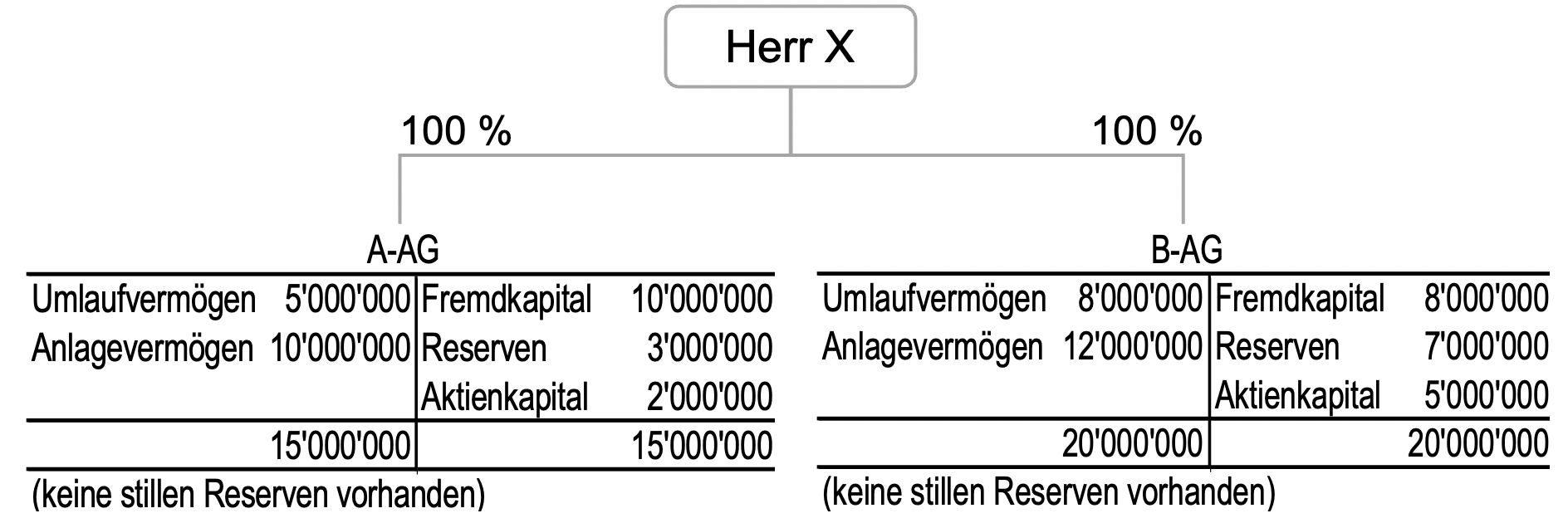

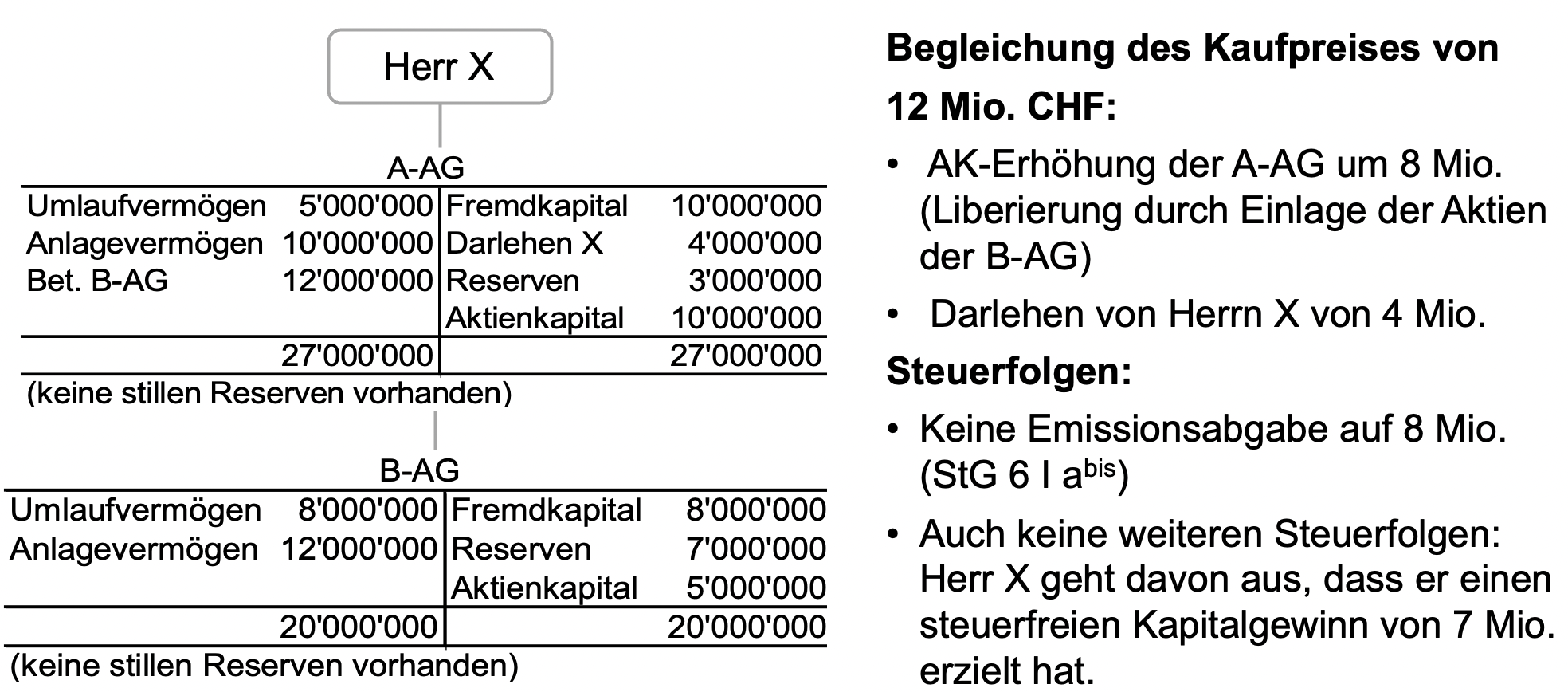

Herr X wohnt in der Schweiz und besitzt Anteile an zwei schweizerischen Aktiengesellschaften, der A-AG und der B-AG, die er beide selber gegründet hat. Die Bilanzen der beiden Gesellschaften sind nachfolgend abgebildet:

Transponierung: Herr X verkauft die B-AG an die (ebenfalls durch ihn beherrschte) A-AG:

→ Wechsel vom Kapitaleinlage- zum Buchwertprinzip

Anschliessend erfolgt die Liquidation. Zunächst wird die B-AG liquidiert.

- Der A-AG fliesst ein als Ertrag zu verbuchender Liquidationserlös von CHF 12 Mio. zu.

Buchungssatz bei der A-AG: Umlaufvermögen / Ertrag: 12 Mio.

- Die Beteiligung an der B-AG ist jedoch gleichzeitig abzuschreiben, da die B-AG durch die Liquidation aufgelöst wird.

Buchungssatz bei der A-AG: Abschreibungen / Beteiligung B-AG: 12 Mio.

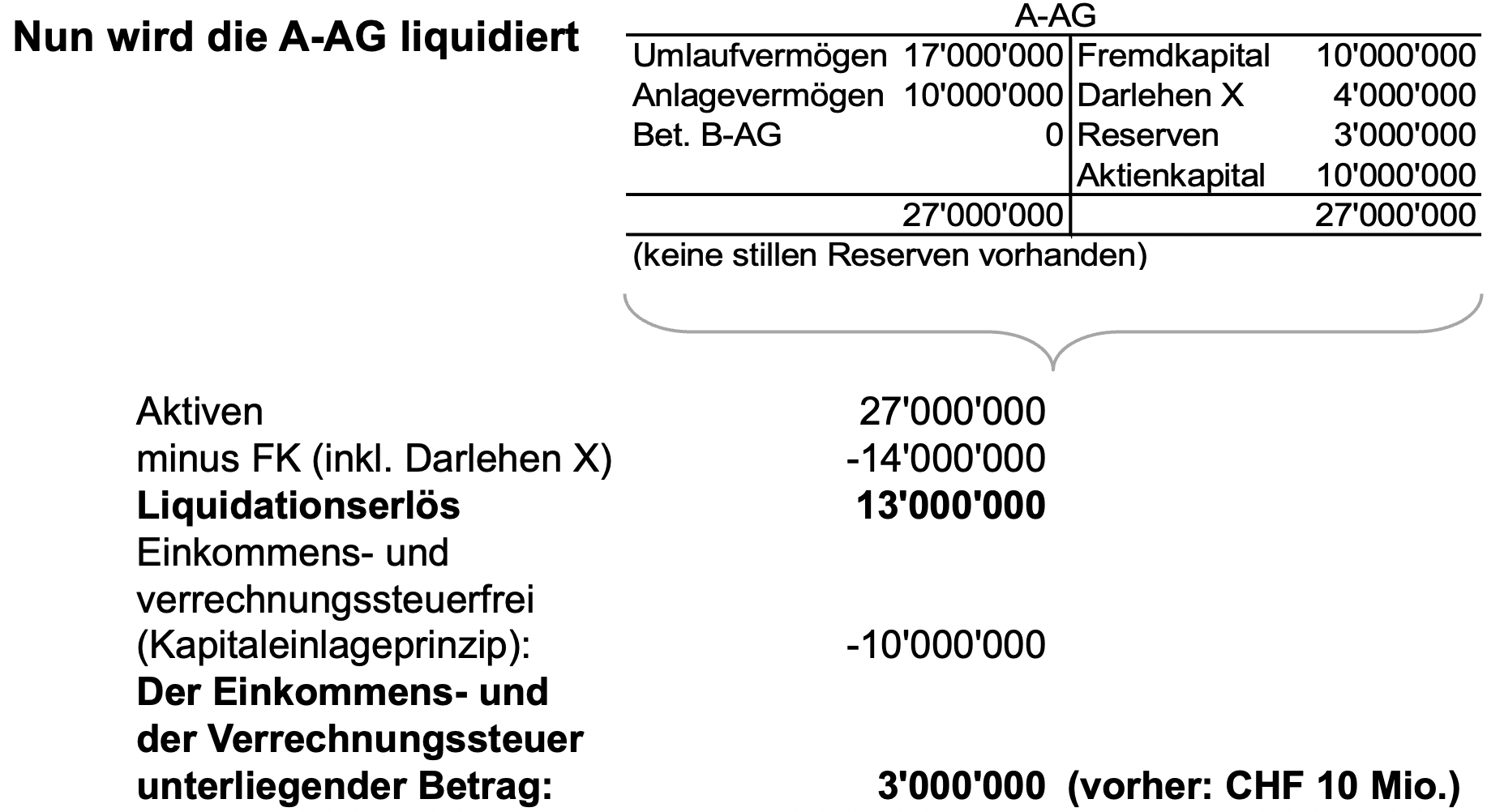

Bilanz A-AG nach Liquidation der B-AG:

Nun wird die A-AG liquidiert:

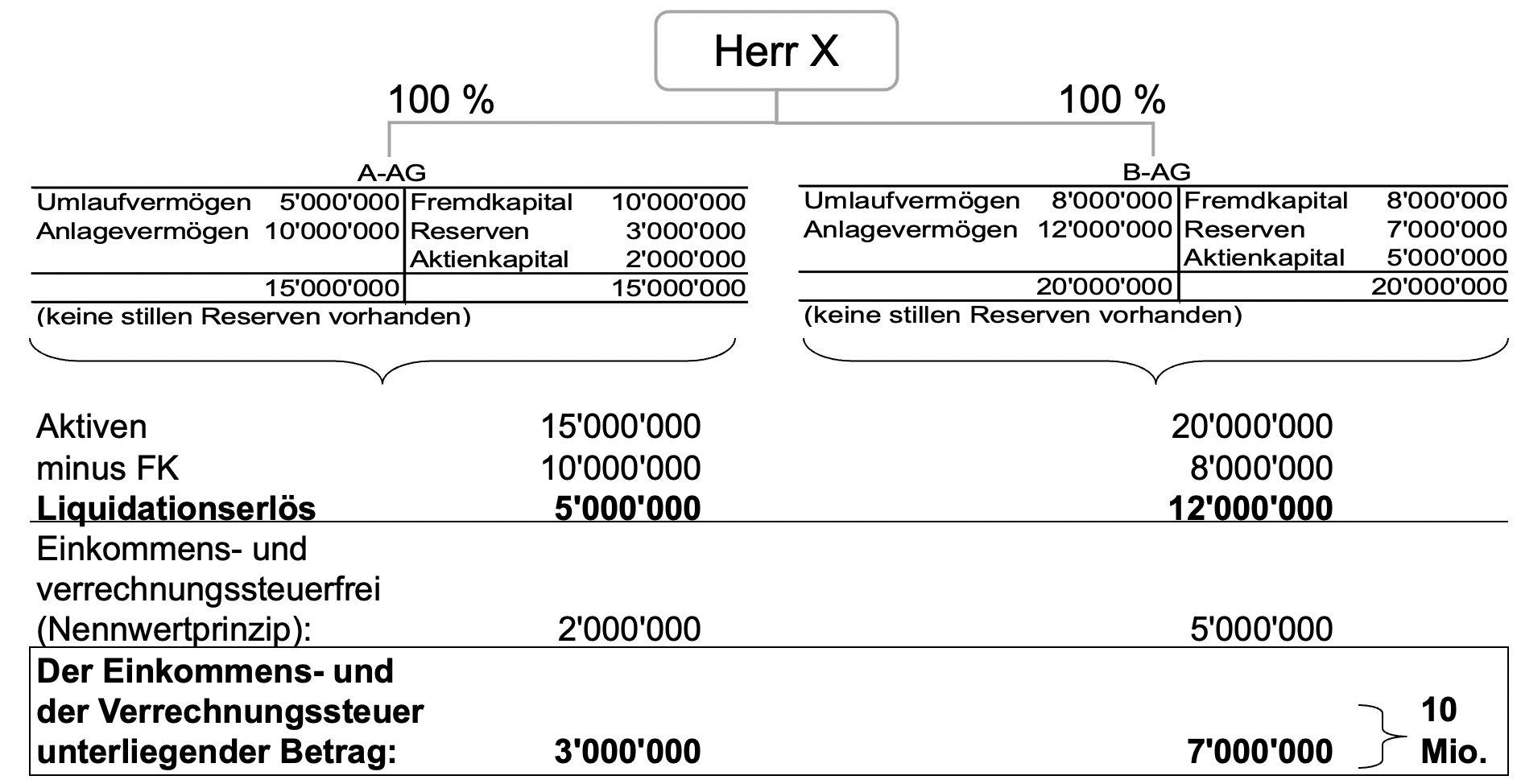

Vergleich der beiden Varianten:

Variante 1 (Direkte Liquidation beider Gesellschaften)

- Herrn X fliessen insgesamt CHF 17 Mio. zu.

- Der Einkommens- und Verrechnungssteuer unterliegen CHF 10 Mio. (Differenz Liquidationserlös und Nominalkapital)

Variante 2 (Transponierung und anschliessende Liquidation)

- Herrn X fliessen – wie bei Variante 1 – insgesamt CHF 17 Mio. zu.

- Der Einkommenssteuer unterliegen nur CHF 3 Mio.

- Der Verrechnungssteuer unterliegen CHF 10 Mio. (CHF 7 Mio. bei der Ausschüttung des Liquidationserlöses der B-AG an die A-AG und CHF 3 Mio. bei der Ausschüttung des Liquidationserlöses der A-AG an Herrn X).

Wie wird die Steuerbehörde bei Variante 2 reagieren?

Untergang des latenten Einkommenssteuersubstrats wird nicht akzeptiert. Analyse der Transaktion im Lichte von DBG 20a I b:

- Übergang der Beteiligungsrechte vom Privat- ins Geschäftsvermögen

- Herr X hält an der übernehmenden Gesellschaft (A-AG) mindestens 50% am Grund- und Stammkapital

- Fazit: Der Tatbestand der Transponierung ist erfüllt und der vermeintlich steuerfreie Kapitalgewinn von CHF 7 Mio. beim Verkauf der B-AG an die A-AG wird durch die Steuerbehörde besteuert.

2.5. Schnittstellen und Key Takeaways

Schnittstellen