Vorlesung 1

1. Überblick über das schweizerische Steuersystem

1.1. Kapitelübersicht

Weiterführende Literatur

- STOCKER RAOUL/GIESEN RAMONA, Repetitorium Steuerrecht (3. A. Zürich 2017) (siehe insb. Teil 1, Kapitel zum Steuersystem der Schweiz).

- ESTV/SSK, Das schweizerische Steuersystem, Ausgabe 2021.

1.2. Das schweizerische Steuersystem

Definition

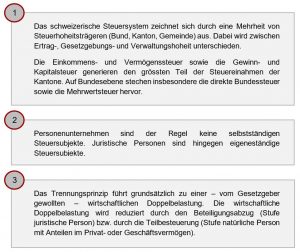

Kennzeichen: Mehrheit von Steuerhoheitsträgern

-

- Ertragshoheit bei Bund, Kanton und Gemeinden

- Gesetzgebungshoheit des Bundes nur, wenn Ermächtigung in der Bundesverfassung; i.d.R. bei den Kantonen, selten bei den Gemeinden

- Verwaltungshoheit i.d.R. bei den Kantonen

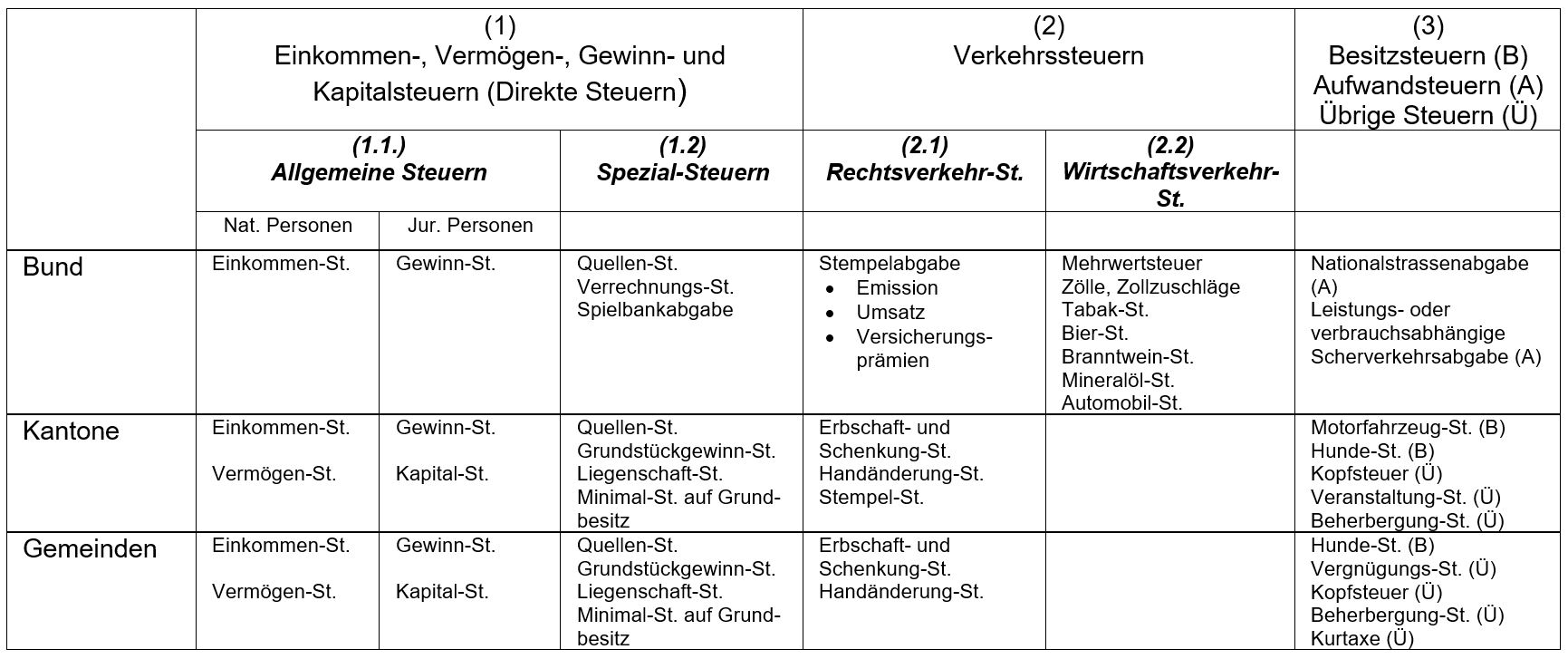

1.3. Steuerarten

Die Steuerarten können nach Hoheitsträgern (Ertragshoheit) wie folgt unterteilt werden:

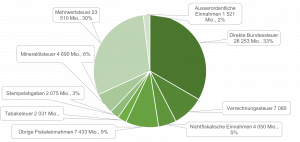

Struktur der Einnahmen auf Bundesebene

Der grösste Teil der Steuereinnahmen des Bundes stammt aus der direkten Bundesteuer sowie der Mehrwertsteuer. Der Voranschlag für das Jahr 2022 betrug CHF 78’643 Mio.

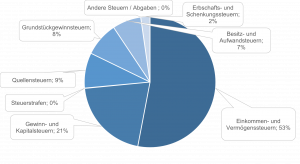

Struktur der Einnahmen im Kanton St. Gallen (2020)

Der grösste Teil der Steuereinnahmen des Kantons St. Gallen wird über die Einkommens- und Vermögenssteuer generiert. Insgesamt hat der Kanton St. Gallen im Jahr 2020 CHF 2’499.6 Mio. eingenommen.

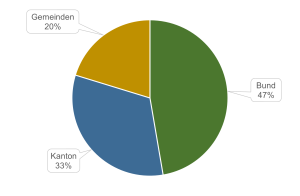

Anteil der jeweiligen Hoheitsträger am Fiskalertrag 2018

Etwa die Hälfte der Steuereinnahmen fliesst dem Bund zu, während sich die Kantone und Gemeinden die andere Hälfte teilen.

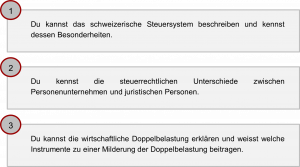

1.4. Besteuerung von Unternehmen

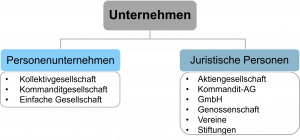

Unternehmen im Zivilrecht

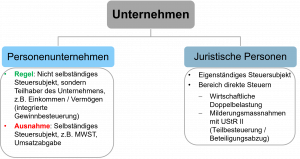

Unternehmen im Steuersystem

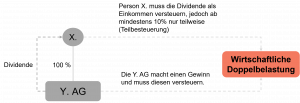

Wirtschaftliche Doppelbelastung

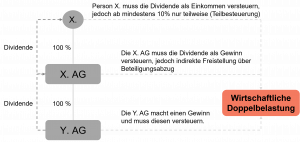

Die wirtschaftliche Doppelbelastung von Kapitalgesellschaft (Besteuerung des Gewinns einer juristischen Person) und Aktionär (Besteuerung des Einkommens einer natürlichen Person) ist vom Gesetzgeber gewollt. Eine Ausnahme bilden die seit 1.1.2009 geltenden Milderungsmassnahmen von DBG 18b, 20 Ibis und StHG 7 I (Teilbesteuerung).

Die wirtschaftliche Doppelbelastung wird reduziert durch den Beteiligungsabzug (Stufe juristische Person) bzw. Teilbesteuerung (Stufe natürliche Person mit Anteilen im Privat- oder Geschäftsvermögen). Das Zusammenspiel präsentiert sich wie folgt:

1.5. Schnittstellen und Key Takeaways

Schnittstellen