Vorlesung 1

4. Mehrwertsteuer

4.1. Kapitelübersicht

Weiterführende Literatur

- STOCKER RAOUL/GIESEN RAMONA, Repetitorium Steuerrecht (3. A. Zürich 2017) (siehe insb. Teil 3, Kapitel zur Mehrwertsteuer).

- IMSTEPF RALF, Mehrwertsteuer in a nutshell (Zürich/St. Gallen 2020).

- Praxispublikationen der ESTV

4.2. Grundzüge der Mehrwertsteuer

Wesen

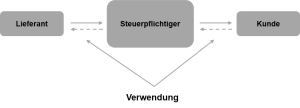

Die Mehrwertsteuer wird auf dem Umsatz von Waren und Dienstleistungen erhoben. Sie ist einerseits eine Nettoallphasensteuer, da sie auf jeder Stufe der Leistungserbringung erhoben wird und die Vorsteuer in Abzug gebracht werden kann, und andererseits eine Objektsteuer, da die persönlichen Verhältnisse des Unternehmers und des Abnehmers unberücksichtigt bleiben.

Systemgemäss soll mit der Mehrwertsteuer der nichtunternehmerische Endverbrauch besteuert werden (MWSTG 1). Da den steuerpflichtigen Personen lediglich die Funktion zukommt, im Auftrag des Staates die Steuer einzuziehen (Steuerschuldnerschaft), sollen nicht die Steuerpflichtigen mit der Mehrwertsteuer belastet, sondern die Steuer auf den Konsumenten überwälzt werden. Deshalb handelt es sich um eine indirekte Steuer.

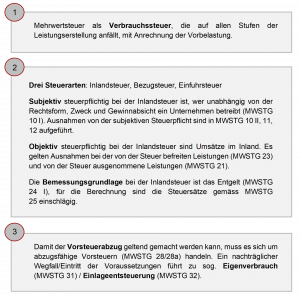

Drei Steuerarten

Es lassen sich drei Steuerarten der Mehrwertsteuer unterscheiden: die Steuer auf dem Umsatz im Inland (MWSTG 10-44), die Steuer auf dem Bezug von Dienstleistungen aus dem Ausland (MWSTG 45-49) und die Steuer auf den Einfuhren (MWSTG 50-64).

Steuer auf dem Umsatz im Inland (Inlandsteuer)

Der Inlandsteuer unterliegen die im Inland durch steuerpflichtige Personen gegen Entgelt erbrachten Leistungen (soweit keine Ausnahme vorgesehen ist; MWSTG 18 I). Die Eidg. Steuerverwaltung (ESTV) erhebt die Inlandsteuer (MWSTG 65 I). Es handelt sich um eine Selbstveranlagungssteuer (Deklaration, ev. Kontrolle).

Steuer auf dem Bezug von Dienstleistungen aus dem Ausland (Bezugsteuer)

Der Bezugsteuer unterliegen insbesondere Dienstleistungen, deren Besteuerungsort sich im Inland befindet und die durch gewisse Unternehmen mit Sitz im Ausland erbracht werden (MWSTG 45). Die ESTV erhebt die Bezugsteuer (MWSTG 65 I). Es handelt sich um eine Selbstveranlagungssteuer (Deklaration, ev. Kontrolle).

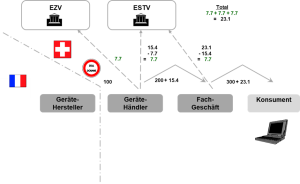

Steuer auf den Einfuhren (Einfuhrsteuer)

Der Einfuhrsteuer unterliegen insbesondere die Einfuhr von Gegenständen einschliesslich der darin enthaltenen Dienstleistungen und Rechte (MWSTG 52). Die Eidg. Zollverwaltung (EZV) erhebt die Einfuhrsteuer (MWSTG 62). Es liegt ein gemischtes Verfahren vor (Deklaration und Veranlagung)

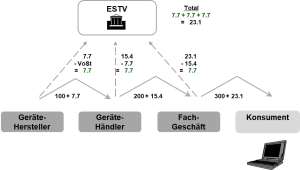

Funktionsweise Mehrwertsteuer

Die Mehrwertsteuer wird als Nettoallphasensteuer mit Vorsteuerabzug bei jedem Vorgang des Wirtschaftsverkehrs erhoben, jedoch kann der Steuerpflichtige die ihm in Rechnung gestellte Mehrwertsteuer als Vorsteuer abziehen. Berechnungsgrundlage ist damit im Endefffekt nicht der volle Wert des Entgeltes, sondern nur der seit dem letzten steuerbaren Vorgang hinzugefügte Mehrwert.

Funktionsweise Leistungskette im Inland

Funktionsweise: Einfuhr

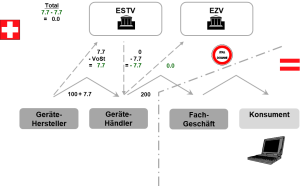

Funktionsweise: Ausfuhr

4.3. Subjektive / Objektive Steuerpflicht der Inlandsteuer

Subjektive Steuerpflicht der Inlandsteuer

Grundsatz

Steuersubjekt bei der Mehrwertsteuer ist, wer unabhängig von Rechtsform, Zweck und Gewinnabsicht eine auf die nachhaltige Erzielung von Einnahmen gerichtete berufliche oder gewerbliche Tätigkeit selbstständig ausübt und unter eigenem Namen nach aussen auftritt (MWSTG 10 I). Nachhaltigkeit bedeutet dabei, die Tätigkeit für eine gewisse Dauer auszuüben. Rechtsform, Zweck und Gewinnabsicht sind unerheblich.

Ausnahmen und Befreiung von der Steuerpflicht

Personen mit einem steuerbaren weltweiten Umsatz von weniger als CHF 100’000 pro Jahr sowie Non-Profit-Organisationen (Sportvereine / gemeinnützige Institutionen) mit einem steuerbaren Umsatz von weniger als CHF 150’000 sind von der Steuerpflicht befreit (MWSTG 10 II a). Des Weiteren sind ausländische Unternehmen (Telekommunikations- oder elektronische Dienstleistungen an Privatpersonen ausgenommen), die im Inland ausschliesslich der Bezugsteuer unterliegende Leistungen erbringen, von der Steuerpflicht befreit (MWSTG 10 II b).

Von der Steuer befreit sind auch Gemeinwesen, solange nicht mehr als CHF 100’000 Umsatz pro Jahr aus steuerbaren Leistungen an Nichtgemeinwesen stammen (MWSTG 12 III).

Die Befreiung von der Steuerpflicht endet, sobald das Total der im letzten Geschäftsjahr erzielten Umsätze die vorne erwähnten Höchstgrenzen erreicht hat oder absehbar ist, dass diese innerhalb von 12 Monaten nach der Aufnahme oder Ausweitung der unternehmerischen Tätigkeit überschritten werden (MWSTG 14 III).

Auf die Befreiung von der Steuerpflicht kann verzichtet werden, sofern sich der Verzicht auf mind. eine Steuerperiode bezieht (MWSTG 11). Der Verzicht auf die Befreiung von der Steuerpflicht kann frühestens auf Beginn der laufenden Steuerperiode erklärt werden (MWSTG 14 IV). Dabei muss bei dieser Entscheidung beachtet werden, dass Ausschluss der subjektiven Steuerpflicht auch Ausschluss des Vorsteuerabzugsrecht bedeutet.

Gruppenbesteuerung

Das Mehrwertsteuerrecht sieht die Möglichkeit einer Gruppenbesteuerung vor, indem sich Rechtsträger mit Sitz oder Betriebsstätte in der Schweiz, die unter einheitlicher Leitung miteinander verbunden sind, zu einem einzigen Steuersubjekt, d.h. zu einer sog. Mehrwertsteuergruppe, zusammenschliessen können (MWSTG 13). Eine einheitliche Leitung liegt vor, wenn durch Stimmenmehrheit, Vertrag oder auf andere Weise das Verhalten eines Rechtsträgers kontrolliert wird (MWSTV 15). Die Gruppenbesteuerung ist auf die in der Schweiz gelegenen Gesellschaften beschränkt.

Objektive Steuerpflicht der Inlandsteuer

Allgemeines

Der Mehrwertsteuer unterliegen die von steuerpflichtigen Personen im Inland gegen Entgelt erbrachten Leistungen (Inlandsteuer) und die von Unternehmen mit Sitz im Ausland bezogenen Leistungen (Bezugssteuer) sowie die Einfuhr von Gegenständen (MWSTG 1 II). Das Leistungsverhältnis weist verschiedene Elemente auf, welche kumulativ zu erfüllen sind:

- Leistung (mangels Leistung gelten z.B. Spenden, Dividenden nicht als Entgelt; MWSTG 18 II),

- Entgelt (Gegenleistung),

- Beteiligung von Dritten (mehrere Personen beteiligt),

- innerer Zusammenhang zwischen Leistung und Entgelt (aus Sicht des Leistungsempfängers).

Sachliche Elemente des Steuerobjekt

Steuerobjekte sind Leistungen, welche unterschieden werden in Lieferungen und Dienstleistungen:

Lieferung

Primär handelt es sich um eine Lieferung, wenn die Befähigung verschafft wird, gegen Entgelt im eigenen Namen über einen Gegenstand wirtschaftlich zu verfügen. Des Weiteren nennt MWSTG 3 d zwei Fälle, die mehrwertsteuerlich als Lieferung behandelt werden, obwohl sie nach dem allgemeinen Sprachgebrauch nicht als Lieferung gelten würden: die Bearbeitung sowie die Vermietung von Gegenständen und Leistungen. Bearbeiten beinhaltet auch Arbeiten an einem Gegenstand, durch den dieser zwar nicht verändert, aber geprüft, geeicht, reguliert oder in der Funktion kontrolliert bzw. in anderer Weise behandelt worden ist.

Dienstleistung

MWSTG 3 e bestimmt, dass jede Leistung, die nicht eine Lieferung ist, eine Dienstleistung darstellt (Negativdefinition). Dieser Verzicht, die Dienstleistungen positiv zu umschreiben, stellt sicher, dass sämtliche Leistungen zum Steuerobjekt gehören und keine Besteuerungslücken entstehen können.

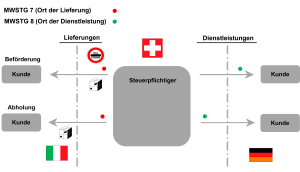

Diese Unterscheidung zwischen Lieferung und Dienstleistung ist in der Hinsicht von Bedeutung, dass die Orte von Lieferungen und Dienstleistungen unterschiedlich umschrieben werden.

Ort des steuerbaren Umsatzes

Die Regelung des Ortes des steuerbaren Umsatzes legt den Anwendungsbereich der Mehrwertsteuer fest. Wenn sich der Ort eines Umsatzes nicht im Inland befindet, unterliegt ein solcher Umsatz als Auslandumsatz nicht der schweizerischen Mehrwertsteuer.

Ort der Lieferung

Als Ort der Lieferung gilt nach MWSTG 7:

- Ort, wo sich der Gegenstand zum Zeitpunkt der Verschaffung der Verfügungsmacht, der Ablieferung oder der Überlassung zum Gebrauch oder zur Nutzung befindet (Abhollieferung);

- Ort, wo die Beförderung oder Versendung des Gegenstands zum Abnehmer beginnt (Beförderungs- bzw. Versandlieferung);

- Bei der Lieferung von Elektrizität und Erdgas gilt primär der Ort, an dem der Empfänger den Sitz der wirtschaftlichen Tätigkeit oder eine Betriebsstätte hat, und subsidiär der Wohnort des Empfängers.

Ort der Dienstleistung

Als Ort der Dienstleistung gilt der sog. Empfängerort (Grundsatz). Folglich gilt als Ort der Dienstleistung primär der Ort, an dem der Empfänger den Sitz der wirtschaftlichen Tätigkeit oder eine Betriebsstätte hat, und subsidiär der Wohnort des Empfängers (MWSTG 8 I). Diese Norm gelangt aber nur zur Anwendung, wenn kein anderer Anknüpfungspunkt gemäss MWSTG 8 II besteht:

- Erbringerort bei Dienstleistungen, die typischerweise unmittelbar gegenüber physisch anwesenden natürlichen Personen erbracht werden (Heilbehandlungen, Therapien, Pflegeleistungen usw.);

- Erbringerort bei Dienstleistungen von Reisebüros und Organisatoren von Veranstaltungen;

- Tätigkeitsort bei Dienstleistungen auf dem Gebiet der Kultur, der Künste, des Sports, der Wissenschaft, des Unterrichts, der Unterhaltung oder ähnlicher Leistungen;

- Tätigkeitsort bei gastgewerblichen Leistungen;

- Ort der zurückgelegten Strecke bei Personenbeförderungsleistungen;

- Belegenheitsort bei Dienstleistungen im Zusammenhang mit einem Grundstück;

- Bestimmungsort bei Dienstleistungen im Bereich der internationalen Entwicklungszusammenarbeit und humanitären Hilfe.

Grafisch lassen sich die Orte der Lieferung bzw. Dienstleistung wie folgt darstellen:

Von der Steuer befreite Leistungen (Echte Befreiung)

Bei der Mehrwertsteuer werden Waren und Dienstleistungen an jenem Ort besteuert, an welchem sie konsumiert werden (Bestimmungslandprinzip). Beim Export und bei den damit zusammenhängenden Dienstleistungen fällt i.d.R. die ausländische Umsatzsteuer an (z.B. bei der Einfuhr), weshalb Exporte und die zusammenhängenden Umsätze von der Mehrwertsteuer befreit sind. Auf den befreiten Umsätzen kann der Vorsteuerabzug geltend gemacht werden, weshalb von einer echten Befreiung gesprochen wird. Die von der MWST befreiten Leistungen finden sich in MWSTG 23.

Von der Steuer ausgenommene Leistungen (Unechte Befreiung)

Der Gesetzgeber hat zahlreiche Umsätze von der Mehrwertsteuerpflicht ausgenommen (MWSTG 21). Die Ausnahmen sind auf verschiedene Gründe zurückzuführen. Im Vordergrund stehen die Vermeidung von Doppelbesteuerungen sowie die Ausnahme von Leistungen, die keinen Konsum darstellen. Daneben spielen bei der Ausgestaltung der Ausnahmen aber auch sozialpolitische und kulturelle Gründe eine wichtige Rolle. Da auf den ausgenommenen Umsätzen kein Vorsteuerabzug geltend gemacht werden darf, kalkuliert der Leistungserbringer die von ihm bezahlte Mehrwertsteuer in seine Preise ein und überwälzt sie auf die Konsumenten. Man spricht daher bei den von der Steuer ausgenommenen Umsätzen von einer unechten Steuerbefreiung bzw. von einer sog. taxe occulte (Schattensteuer). Die Aufzählung in MWSTG 21 ist abschliessend.

Nach MWSTG 22 kann die steuerpflichtige Person für von der Steuer ausgenommene Leistungen optieren, d.h. die von der Steuer ausgenommenen Leistungen versteuern und damit den Vorsteuerabzug geltend machen. Die Option erfolgt durch den offenen Ausweis der Steuer und kann für jede von der Steuer ausgenommene Leistung (mit Ausnahme der in MWSTG 22 II genannten Leistungen im Banken- und Versicherungsbereich sowie gewissen Leistungen im Zusammenhang mit Grundstücken/Immobilien, sofern der Gegenstand vom Empfänger ausschliesslich für private Zwecke genutzt wird) erfolgen.

4.4. Zeit für eine Pause

Lasse dein Lieblingslied laufen…oder gönne dir diesen Klassiker (wenn du magst, kannst du auch dazu tanzen; denn Bewegung macht wie Musik gute Laune!):

4.5. Bemessungsgrundlage der Inlandsteuer und Steuersätze

Bemessungsgrundlage der Inlandsteuer

Das tatsächlich empfangene Entgelt einschliesslich Kosten, die gesondert in Rechnung gestellt werden, bildet die Steuerberechnungsgrundlage (MWSTG 24 I). Das Entgelt entspricht grundsätzlich dem, was der Leistungsempfänger oder ein Dritter tatsächlich aufgewendet hat (Konsumsteuer). Es wird ein umfassender Betrag (inkl. Auslagen) angesetzt.

In MWSTG 24 II-IV sind Ersatzgrundlagen aufgeführt:

- Nahestehende Personen: Drittvergleich (Marktwert)

- Tauschverhältnisse: Marktwert der jeweils anderen Leistung

- Austauschreparaturen: Werklohn für die ausgeführte Arbeit

Nicht in die Bemessungsgrundlage einbezogen werden u.a. die auf der Leistung erhobene Mehrwertsteuer selbst, durchlaufende Posten etc. (MWSTG 24 VI).

Steuersätze

Die Mehrwertsteuer kennt drei Steuersätze:

- einen Normalsatz von 7.7%,

- einen reduzierten Satz von 2.5% und

- einen Sondersatz für Berherbergung von 3.7%.

Der Normalsatz von 7.7% kommt zur Anwendung, wenn der Umsatz nicht unter den reduzierten Satz oder den Sondersatz fällt (MWSTG 25 I).

Reduzierter Steuersatz

Die Aufzählung der privilegiert besteuerten Umsätze ist abschliessend. Vom reduzierten Steuersatz in Höhe von 2.5% werden u.a. die Lieferung von Wasser, Nahrungsmittel (sofern nicht als gastgewerbliche Leistung abgegeben), Vieh, Geflügel, Fisch und gewisse Produkte der landwirtschaftlichen Urproduktion sowie Medikamente, Zeitungen, Zeitschriften, Bücher und andere Druckerzeugnisse ohne Reklamecharakter erfasst (MWSTG 25 II). Der reduzierte Steuersatz findet auch Anwendung bei Option für die Versteuerung der nach MWSTG 21 II Ziff. 14–16 von der Steuer ausgenommenen Umsätze sowie auf landwirtschaftliche Leistungen.

Sondersatz

Der Sondersatz von 3.7% findet auf Umsätze im Tourismusbereich Anwendung. Diesem unterliegen Beherbergungsleistungen, d.h. die Gewährung von Unterkunft einschliesslich der Abgabe eines Frühstücks (MWSTG 25 IV).

4.6. Vorsteuerabzug

Mechanik

Da die Mehrwertsteuer grundsätzlich auf allen Stufen des Produktions- und Verteilungsprozesses erhoben wird, ist zur Vermeidung einer Steuerkumulation der Vorsteuerabzug vorgesehen. Jeder Steuerpflichtige hat periodisch auf den gesamten der Steuer unterliegenden Umsätzen die Steuer zu berechnen, wobei er die in der gleichen Periode auf ihn überwälzte Steuer als Vorsteuer in Abzug bringen kann. Der Vorsteuerabzug ist damit ein Ausfluss der Nettoallphasensteuer. Allgemeine Voraussetzung für den Vorsteuerabzug ist das Vorliegen einer wirtschaftlichen Belastung mit Vorsteuern und dass diese im Rahmen der unternehmerischen Tätigkeit erfolgte.

Zum Vorsteuerabzug berechtigende Tatbestände (MWSTG 28 und 28a)

Die steuerpflichtige Person kann folgende Vorsteuern abziehen (MWSTG 28 I):

- in Rechnung gestellte Inlandsteuer;

- deklarierte Bezugsteuer;

- entrichtete oder zu entrichtende Einfuhrsteuer;

- fiktive Vorsteuer

Ein fiktiver Vorsteuerabzug wird im Zusammenhang mit der Urproduktion sowie dem Gebrauchtwarenhandel gewährt. Hat die steuerpflichtige Person bei nicht steuerpflichtigen Landwirten, Forstwirten, Gärtnern, Viehhändlern und Milchsammelstellen Leistungen bezogen, so kann sie 2.5% des in Rechnung gestellten Betrags als Vorsteuer abziehen (MWSTG 28 II). Bezieht die steuerpflichtige Person einen gebrauchten, individualisierbaren beweglichen Gegenstand exklusiv Mehrwertsteuer und liefert sie diesen an einen inländischen Abnehmer, so kann sie auf dem von ihr entrichteten Betrag einen fiktiven Vorsteuerabzug vornehmen (MWSTG 28a). Dabei wird für die Berechnung angenommen, dass der Einkaufspreis bereits inkl. Mehrwertsteuer bezahlt wurde (Bruttobetrag). Die Vorsteuer wird also aus dem Einkaufspreis «herausgerechnet».

Voraussetzungen für die Gewährung des Vorsteuerabzugs

Da die Mehrwertsteuer eine den Endkonsumenten belastende Steuer ist, kann der Vorsteuerabzug nur jenen Personen gewährt werden, die ihrerseits über die Steuer abrechnen, und nur insoweit, als die mit Vorsteuern belasteten Leistungen für unternehmerische Tätigkeiten verwendet werden, insb. für:

- steuerbare Lieferungen;

- steuerbare Dienstleistungen;

- von der Steuer befreite Leistungen nach MWSTG 23;

- Umsätze, für deren Versteuerung optiert wurde.

Gemischte Verwendung (MWSTG 30)

Verwendet der Steuerpflichtige vorsteuerbelastete Gegenstände oder Dienstleistungen teilweise ausserhalb der unternehmerischen Tätigkeit oder teilweise für eine von der Steuer ausgenommene Leistung, so ist der Vorsteuerabzug nach dem Verhältnis der Verwendung zu korrigieren (MWSTG 30 I). Das MWSTG schreibt keine Aufteilungsmethode verbindlich vor. Aus Gründen der Praktikabilität anerkennt die EStV pauschale Vorsteuerkorrekturen, insofern diese zu sachgerechten Ergebnissen führen.

Es empfiehlt sich, die Vorsteuern nach der „3-Topf-Methode“ aufzuteilen:

- Voller Abzug: Vorsteuer, die direkt der unternehmerischen, vorsteuerabzugsberechtigten Tätigkeit zuzuordnen ist;

- Kein Abzug: Vorsteuer, die dem nichtunternehmerischen Bereich oder ausgenommen Umsätzen zuzuordnen ist; und

- Aufteilung: Vorsteuer, die beiden Bereichen zuzuordnen ist (gemischte Verwendung).

Nachträglicher Wegfall/Eintritt der Voraussetzungen für den Vorsteuerabzug

Die Voraussetzungen zum Vorsteuerabzug können in einem späteren Zeitpunkt ganz oder teilweise wegfallen oder neu entstehen. Dies führt zur Korrektur des Vorsteuerabzugs unter den folgenden Bedingungen:

- vorsteuerbelastete Vorleistung;

- kein «Verbrauch» der Vorsteuer im Zeitpunkt der Nutzungsänderung;

- Veränderung der Vorsteuerberechtigung (Eigenverbrauch MWSTG 31 / Einlageentsteuerung MWSTG 32, siehe 4.7.)

Da es zu einer Korrektur der Vorsteuern kommt, ist der damalige Steuersatz anzuwenden.

Vorsteuerabzug im Konzern

4.7. Eigenverbrauch und Einlageentsteuerung

Eigenverbrauch

- Fallen die Voraussetzungen für den Vorsteuerabzug nachträglich weg, muss die früher in Abzug gebrachte Vorsteuer zurückerstattet werden (MWSTG 31)

- Ziel: Herstellung einer Steuerbelastung (Wettbewerbsneutralität der Steuer)

- Eigenverbrauch liegt z.B. vor, wenn die steuerpflichtige Person aus ihrem Unternehmen Gegenstände oder Dienstleistungen dauernd oder vorübergehend entnimmt.

Beispiel: Die steuerpflichtige Gesellschaft D-AG führt eine Fahrschule und vermietet Wohnmobile an Privatpersonen in der Schweiz. Sie erwirbt im Mai 2010 von einer steuerpflichtigen Person ein neues Wohnmobil. Die D-AG nimmt den vollen Vorsteuerabzug vor und setzt das Wohnmobil bis August 2010 für die Vermietung ein. Danach wird das Wohnmobil zu Fahrschulzwecken genutzt. Bei den durch die Fahrschule erzielten Umsätzen handelt es sich um von der Steuer ausgenommene Umsätze. Da die D-AG für die Fahrschulumsätze nicht optiert, hat sie eine Vorsteuerkorrektur (Korrektur des getätigten Vorsteuerabzugs per Datum der Überführung des Wohnmobils für Fahrschulzwecke) der geltend gemachten Vorsteuer vorzunehmen.

Einlageentsteuerung

- Treten die Voraussetzungen des Vorsteuerabzugs in einer späteren Steuerperiode ein, kann dieser nachträglich in der laufenden Steuerperiode vorgenommen werden (MWSTG 32 I)

- Ziel: Rückgängigmachung einer Steuerbelastung (Vermeidung einer Doppelbelastung)

Beispiel: Die D-AG erwirbt für das florierende Fahrschulgeschäft einen neuen Kleinlastwagen von einer steuerpflichtigen Person, wobei sie für die Fahrschulumsätze weiterhin nicht optiert. Nach einem lauen Sommer entschliesst sich die D-AG jedoch die Fahrschule zu schliessen und den Kleinlastwagen fortan an Privatpersonen zu vermieten. Da der Kleinlastwagen nun für eine steuerbare unternehmerische Tätigkeit verwendet wird, kann die D-AG den Kleinlastwagen entsteuern.

Bemessung

Die Rückerstattung der Vorsteuer (Eigenverbrauch) bzw. die nachträgliche Geltendmachung (Einlageentsteuerung) bemisst sich am Zeitwert des Gegenstands oder der Dienstleistung, wobei der Vorsteuerabzug linear für jedes abgelaufene Jahr der Ingebrauchnahme bei beweglichen Gegenständen und Dienstleistungen um einen Fünftel und bei unbeweglichen Gegenständen um einen Zwanzigstel reduziert wird (MWSTG 31 III bzw. 32 II).

4.8. Aufgaben

4.9. Teilrevision MWSTG

Überblick

Ursprünglich wollte der Bundesrat die Mehrwertsteuer radikal vereinfachen. Die Vorlage bestand aus zwei Teilen: Teil A enthielt Massnahmen, welche die Handhabung der Mehrwertsteuer erleichterten (Inkrafttreten 2010). Auf den Teil B, der die Steuersätze vereinheitlichen und viele Steuerausnahmen aufheben wollte, trat das Parlament hingegen nicht ein. Im September 2016 verabschiedete das Parlament eine Teilrevision des MWSTG: Diese baute mehrwertsteuerbedingte Wettbewerbsnachteile inländischer Unternehmen ab.

Im September 2021 hat der Bundesrat die Botschaft zu einer weiteren Teilrevision des MWSTG verabschiedet. Der Bundesrat will damit, den Online-Handel umfassend zu besteuern, die KMU von administrativen Aufgaben zu entlasten und Massnahmen zur Steuersicherung umzusetzen.

Plattformbesteuerung

Das wichtigste Element der Botschaft zur Änderung des MWSTG ist die Einführung der Plattformbesteuerung. Seit der letzten MWST-Revision (Inkrafttreten 2019) werden ausländische Versandhandelsunternehmen, die Waren in die Schweiz liefern, mehrwertsteuerpflichtig, wenn sie mit Kleinsendungen (MWST-Betrag unter fünf Franken) mindestens CHF 100 000 Umsatz erzielen. Es hat sich gezeigt, dass die Wirkung dieser Massnahme begrenzt ist. Das liegt unter anderem daran, dass viele kleinere Versandhandelsunternehmen die relevante Umsatzlimite nicht erreichen. Neu sollen die Versandhandelsplattformen alle Lieferungen von Waren deklarieren und versteuern, die über ihre Plattform abgewickelt werden und in die Schweiz gelangen. Zur Durchsetzung der neuen Regeln soll die ESTV administrative Massnahmen verfügen können, wenn sich Versandhandelsplattformen oder -unternehmen zu Unrecht nicht registriert haben oder sie ihren Abrechnungs- und Zahlungspflichten nicht nachkommen. Sie kann ein Einfuhrverbot für Lieferungen des betreffenden Unternehmens und als letzte Massnahme die Vernichtung der Gegenstände verfügen. Zudem kann sie zum Schutz der Kundinnen und Kunden die Namen der Unternehmen veröffentlichen, gegen die solche Massnahmen zur Anwendung kommen (ESTV, Steuerpolitik STP, Änderung des MWSTG).

Vereinfachungen und Betrugsbekämpfung

4.10. Schnittstellen und Key Takeaways

Schnittstellen

Erstattung von getätigten Auslagen im Namen und auf Rechnung der Leistung empfangenden Person