Vorlesung 1

5. Verrechnungssteuer

5.1. Kapitelübersicht

Weiterführende Literatur

- STOCKER RAOUL/GIESEN RAMONA, Repetitorium Steuerrecht (3. A. Zürich 2017) (siehe insb. Teil 3, Kapitel zur Verrechnungssteuer).

5.2. Grundzüge der Verrechnungssteuer

Die Verrechnungssteuer ist eine Objektsteuer, die ohne Berücksichtigung der wirtschaftlichen Leistungsfähigkeit des Schuldners erhoben wird. Sie ist als Quellensteuer ausgestaltet, da nicht der Leistungsempfänger, sondern der Leistungsschuldner Steuersubjekt ist. Die Erhebung erfolgt anonym, d.h., die Person des Empfängers der steuerbaren Leistung ist dem Steueramt nicht bekannt.

Für inländische Steuerpflichtige erfüllt die Verrechnungssteuer den primären Zweck einer Sicherungssteuer, da nach ordnungsgemässer Deklaration des belasteten Einkommens die Verrechnungssteuer zurückgefordert werden kann. Wird die Verrechnungssteuer von einem inländischen Leistungsempfänger nicht zurückgefordert, wird diese zu einer endgültigen Belastung. Für ausländische Steuerpflichtige stellt die Verrechnungssteuer grundsätzlich eine endgültige Steuerbelastung dar, es sei denn, die Steuer kann aufgrund bestehender Doppelbesteuerungsabkommen bzw. des Zinsbesteuerungsabkommens mit der EU ganz oder teilweise zurückgefordert werden.

5.3. Steuerobjekt und Steuersubjekt

Steuerobjekt

Der Verrechnungssteuer auf Erträgen des beweglichen Kapitalvermögens unterliegen Zinsen, Renten, Gewinnanteile und sonstige Erträge (VStG 4 I) der

- von einem Inländer ausgegebenen Obligationen, Serienschuldbriefe, Seriengülten und Schuldbuchguthaben;

- von einem Inländer ausgegebenen Aktien, Anteile an GmbHs, Genossenschaftsanteile, Partizipationsscheine und Genussscheine;

- von einem Inländer oder einem Ausländer in Verbindung mit einem Inländer ausgegebenen Anteile an kollektiven Kapitalanlagen gemäss KAG;

- Kundenguthaben bei inländischen Banken und Sparkassen.

Inländer ist nach VStG 9 I, wer im Inland seinen Wohnsitz, dauernden Aufenthalt oder statuarischen Sitz hat oder als Unternehmen im inländischen Handelsregister eingetragen ist. Auch juristische Personen oder Handelsgesellschaften ohne juristische Persönlichkeit, die ihren statuarischen Sitz im Ausland haben, aber tatsächlich im Inland geleitet werden und in der Schweiz eine Geschäftstätigkeit ausüben, gelten als Inländer.

Steuersubjekt

Nach VStG 10 ist der Schuldner der steuerbaren Leistung das Steuersubjekt (vgl. oben zum Begriff des “Inländers”). Damit ist der Obligationenschuldner bzw. die Kapitalgesellschaft oder Genossenschaft zum Einbehalt der Verrechnungssteuer verpflichtet.

Es haften nur die Steuersubjekte für die Steuerschuld. In Ausnahmefällen haften weitere Personen solidarisch mit dem Steuerpflichtigen (VStG 15 I). Von Gesetzes wegen ist eine solidarische Haftung von

- Teilnehmer an Steuergefährdung und Steuerhinterziehung;

- Liquidatoren von steuerpflichtigen Gesellschaften (VStG 15 I a);

- Organe einer juristischen Person, die ihren Sitz ins Ausland verlegt haben (VStG 15 I b) vorgesehen

5.4. Steuerentrichtung, Überwälzung, Rückerstattung

Steuerentrichtung

Die geschuldete Verrechnungssteuer ist in bar zu entrichten und zwingend auf den Empfänger zu überwälzen (VStG 14). Der Steuersatz beträgt 35%.

Die Steuerforderung entsteht im Zeitpunkt, in dem die steuerbare Leistung fällig wird. Die Steuer wird üblicherweise 30 Tage nach Entstehen der Steuerforderung fällig (VStG 16 I, Ausnahmen VStG 12 Abs. I–III). Die Verrechnungssteuerforderung verjährt 5 Jahre nach Ablauf des Kalenderjahrs, in dem sie entstanden ist (VStG 17 I). In Ausnahmefällen beginnt die Verjährung nicht, steht still oder wird unterbrochen (VStG 17 II–IV).

In bestimmten Fällen kann die Steuerpflicht durch Meldung der steuerbaren Leistung erfüllt werden (VStG 20, VStV 24 ff.). Die Anwendung des Meldeverfahrens ist in bestimmten Fällen zulässig (vgl. VStV 24–26a). So kann die Verrechnungssteuer im inländischen Verhältnis zwischen Kapitalgesellschaften ab einer Beteiligungsquote von mind. 20% gemeldet werden (VStV 26a).

Überwälzung

Nach VStG 14 ist die Verrechnungssteuer auf den Empfänger der steuerbaren Leistung zu überwälzen. Folglich muss die geldwerte Leistung um die anteilige Verrechnungssteuer gekürzt werden. Die Überwälzung ist zwingend und kann nicht durch Vereinbarung ausgeschlossen werden. Die Verletzung der Überwälzungspflicht ist strafbar (VStG 63). Sofern die Leistung in Sachwerten und Naturalleistungen besteht oder erst im Rahmen einer Steuerrevision als steuerbare Leistung erkannt wurde (und damit zu 100% ausbezahlt wurde), ist es nicht (mehr) möglich, die Leistung um den Steuerbetrag zu kürzen. In diesen Fällen kann nach VStV 24 das Meldeverfahren angewandt werden. Ist eine Meldung nicht zulässig, erfolgt praxisgemäss eine Umrechnung der geschuldeten Verrechnungssteuer «ins Hundert». D.h., es wird angenommen, dass der ausbezahlte Betrag nur 65% der gesamten Leistung betragen hat. Die Folge ist, dass die Gesellschaft 153.8% an den Empfänger leistet, statt wie vorgesehen 100% und die 35%ige Verrechnungssteuer nunmehr auf einen höheren Betrag berechnet wird (endgültige Belastung 53.84% Verrechnungssteuer).

Rückerstattung

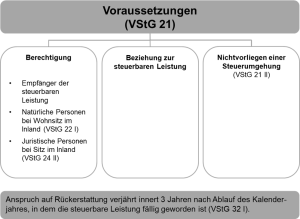

Voraussetzungen

Verwirkung des Rückerstattungsanspruchs (VStG 23 und 25)

Natürliche Personen verwirken ihren Rückerstattungsanspruch, wenn sie die mit Verrechnungssteuer belasteten Einkommensteile, entgegen den gesetzlichen Vorschriften, den zuständigen Steuerbehörden nicht deklariert haben (VStG 23).

Juristische Personen verwirken den Rückerstattungsanspruch, wenn sie die mit Verrechnungssteuer belasteten Einkommensteile nicht ordnungsgemäss als Ertrag verbucht haben (VStG 25).

Durchführung und Befriedigung des Rückerstattungsanspruchs

Natürliche Personen müssen ihren Anspruch auf Rückerstattung bei der Steuerbehörde des Kantons geltend machen, in welchem sie am Ende des Kalenderjahrs, in dem die steuerbare Leistung fällig wurde, Wohnsitz hatten (VStG 30 I).

Juristische Personen und alle sonstigen Anspruchsberechtigten haben ihren Anspruch auf Rückerstattung bei der ESTV geltend zu machen (VStG 30 II). Betreffend die Form der Geltendmachung des Anspruchs sind VStV 63 ff. zu beachten: Die Rückerstattung ist schriftlich zu beantragen.

In der Regel wird die Verrechnungssteuer von den Kantonen gemäss VStG 31 mit den Kantons- und Gemeindesteuern verrechnet. Allfällige Überschüsse werden in bar ausbezahlt. Die Kantone können auch die volle Rückerstattung in bar vorsehen. Die Rückerstattung der Verrechnungssteuer durch die ESTV an die juristischen Personen erfolgt in bar. Die Rückerstattungsbeträge werden nicht verzinst (VStG 31 IV).

5.5. Reformbestrebungen

Die Verrechnungssteuer auf Zinszahlungen auf inländischen Obligationen macht Schweizer Obligationen unattraktiv. Konzerne weichen der Verrechnungssteuer aus, indem sie ihre Obligationen über eine ausländische Gesellschaft emittieren.

Daher ist als Massnahme geplant, die Verrechnungssteuer auf Zinserträgen weitgehende abzuschaffen, nicht jedoch auf Zinserträgen aus Guthaben natürlicher Personen im Inland bei Banken und Sparkassen sowie bei Versicherungsunternehmen (Botschaft Bundesrat vom 14.04.2021, Änderung des Verrechnungssteuergesetzes, Ziff. 1.2.2 und 4.1.2).

5.6. Aufgaben

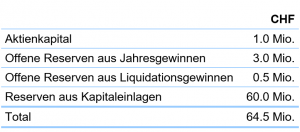

Eine Aktiengesellschaft wird liquidiert und den Aktionären wird folgendes Kapital brutto ausbezahlt:

5.7. Schnittstellen und Key Takeaways

Schnittstellen

Hierbei handelt es sich um die Steuern betreffende Staatsverträge. Diese dienen der Vermeidung von Doppelbesteuerung von natürlichen und juristischen Personen mit internationalen Anknüpfungspunkten.